Webinar | Case Puerto Madero em Buenos Aires

Confira o webinar com o arquiteto e urbanista Roberto Converti sobre o projeto de revitalização do Puerto Madero, em Buenos Aires.

É necessário concentrar a tributação no valor da terra, desonerando-se as edificações e benfeitorias realizadas pelo proprietário.

29 de junho de 2020A propriedade imobiliária é um elemento fundamental de qualquer sistema tributário, não apenas pelo que representa em termos de arrecadação, mas principalmente pelo potencial de indução à eficiência no uso da infraestrutura urbana. Para tanto, faz-se necessário concentrar a tributação no valor da terra, desonerando-se as edificações e benfeitorias realizadas pelo proprietário. A reforma tributária, em discussão no Congresso Nacional, oferece uma oportunidade única para a modernização do sistema brasileiro, mediante a alteração dos dispositivos constitucionais relativos ao ITR e ao IPTU.

O imposto sobre o valor da terra (Land Value Tax — LVT) consiste na tributação apenas do terreno, excluindo-se da base de cálculo as benfeitorias permanentes nele instaladas, como plantações e edificações. Sua implantação se dá por reforma dos sistemas existentes, pois a forma tradicional de tributação imobiliária adota como base de cálculo o valor total do imóvel, que inclui tanto a terra quanto os investimentos eventualmente feitos pelo proprietário.

Originalmente proposto pelo economista norte-americano Henry George na obra Progress and Poverty (Progresso e Pobreza), de 1879, o modelo conquistou o apoio de economistas das mais diversas afiliações teóricas, como Joseph Schumpeter e Donald Shoup, entre os quais nove agraciados com o Prêmio Nobel (James Buchanan, Milton Friedman, Franco Modigliani, Paul Samuelson, Herbert Simon, Robert Solow, Joseph Stiglitz, James Tobin e William Vickrey).

Atualmente, a LVT é defendida por estudiosos de importantes instituições internacionais, como o Lincoln Institute of Land Policy, o Fundo Monetário Internacional e a Organização para a Cooperação e o Desenvolvimento Econômico.

Apesar de seu amplo apoio entre os especialistas, sua implantação enfrenta resistencias, como relatam artigos recentes na Bloomberg e na Economist.

A LVT tem sido adotada, em maior ou menor grau, por países como Austrália, Nova Zelândia, África do Sul, Namíbia, Zimbábue, Zâmbia, Tanzânia, Quênia, Estônia, Finlândia, Letônia, Ucrânia, França, Dinamarca, Canadá, Estados Unidos, México, Jamaica, Argentina, Japão, Coreia do Sul e Taiwan. Entre esses, constituem paradigma para o modelo proposto a Dinamarca, a Austrália e a Estônia, que tributam exclusivamente o valor da terra, enquanto os demais tributam também as edificações, com alíquotas inferiores. Na América Latina, destaca-se o Município de Mexicali, no México, que adotou o sistema em 1989 e cuja experiência tem sido avaliada como exitosa.

Entre os argumentos favoráveis à LVT, destacam-se os de eficiência, justiça e simplicidade.

A maior parte dos tributos gera um efeito negativo sobre a atividade econômica, que os economistas chamam de “peso morto”. Ele corresponde aos negócios que deixam de acontecer em razão do imposto. Por exemplo, a contribuição previdenciária, que incide sobre a folha de pagamento, desestimula a contratação de mão-de-obra; o imposto de renda sobre aluguéis desestimula a locação, e assim por diante. O imposto sobre o valor da terra, não gera nenhum peso morto, pois a terra tem oferta inelástica ou seja, que não pode ser reduzida pelo contribuinte. Sendo assim, sua incidência recai inteiramente sobre o proprietário e não é repassada aos futuros adquirentes.

O imposto sobre o valor da terra induz ao aproveitamento máximo, pois aumenta o custo de oportunidade de mantê-la ociosa ou subaproveitada. Uma eventual elevação das alíquotas sobre a terra, para compensar a desoneração das edificações, resultará em redução do preço dos terrenos, favorecendo os empreendedores interessados em adquiri-los para imediata construção de edificações, no limite permitido pelas normas urbanísticas, ambientais e de patrimônio cultural. Com isso, tende a haver um aumento na oferta de unidades edificadas nas áreas já dotadas de infraestrutura, contribuindo para a redução dos preços de compra e locação no mercado formal e para a redução do déficit habitacional, do espraiamento urbano e da ocupação irregular do solo.

Os investimentos existentes no entorno de cada propriedade e as regras de uso do solo que definem seu aproveitamento podem influenciar na demanda. Por esse motivo, a tributação da terra representa uma forma de recuperação de valorização imobiliária gerada por investimentos públicos, que independe da ação do proprietário. Ela corrige, portanto, a distorção representada pela apropriação privada dessa valorização, contribuindo, assim, para a justa distribuição dos benefícios e ônus do processo de urbanização.

A LVT já incorpora em sua base de cálculo fatores de justiça tributária, pois imóveis de maior valor, mais bem localizados, dotados de melhor infraestrutura ou com maior potencial construtivo serão automaticamente mais tributados, pois esses elementos impactam diretamente o valor da terra. Esse fato contribui para simplificar o sistema tributário, uma vez que torna desnecessária eventual diferenciação de alíquotas com relação a esses aspectos, tornando recomendável a adoção de uma alíquota única para todos os imóveis, suficientemente alta para desestimular a manutenção de propriedades ociosas.

No Brasil, a tributação imobiliária é realizada por meio do imposto sobre a propriedade territorial rural (ITR) e do imposto predial e territorial urbano (IPTU).

O ITR é um autêntico imposto sobre o valor da terra, pois sua base de cálculo é o valor fundiário, ou seja, o valor da terra nua, que não inclui investimentos feitos pelo proprietário, como construções, instalações e benfeitorias. Em comparação com outros tributos federais, sua arrecadação, no entanto, é insignificante, o que acaba por desincentivar maiores esforços da União na sua administração.

O IPTU, por sua vez, é um imposto de natureza mista, pois tributa tanto o valor da terra (componente territorial) quanto o valor da edificação (componente predial). Ocorre que a tributação da edificação tem efeito oposto ao da fundiária, pois incide sobre um investimento feito pelo proprietário. Enquanto a tributação do terreno induz à sua ocupação, a tributação do prédio desestimula não apenas sua construção, mas também sua conservação, uma vez que aumenta a base de cálculo do imposto. Além disso, acaba por induzir a informalidade, pois o contribuinte se beneficia da ausência de cadastro da edificação ou de um cadastro de área inferior à real.

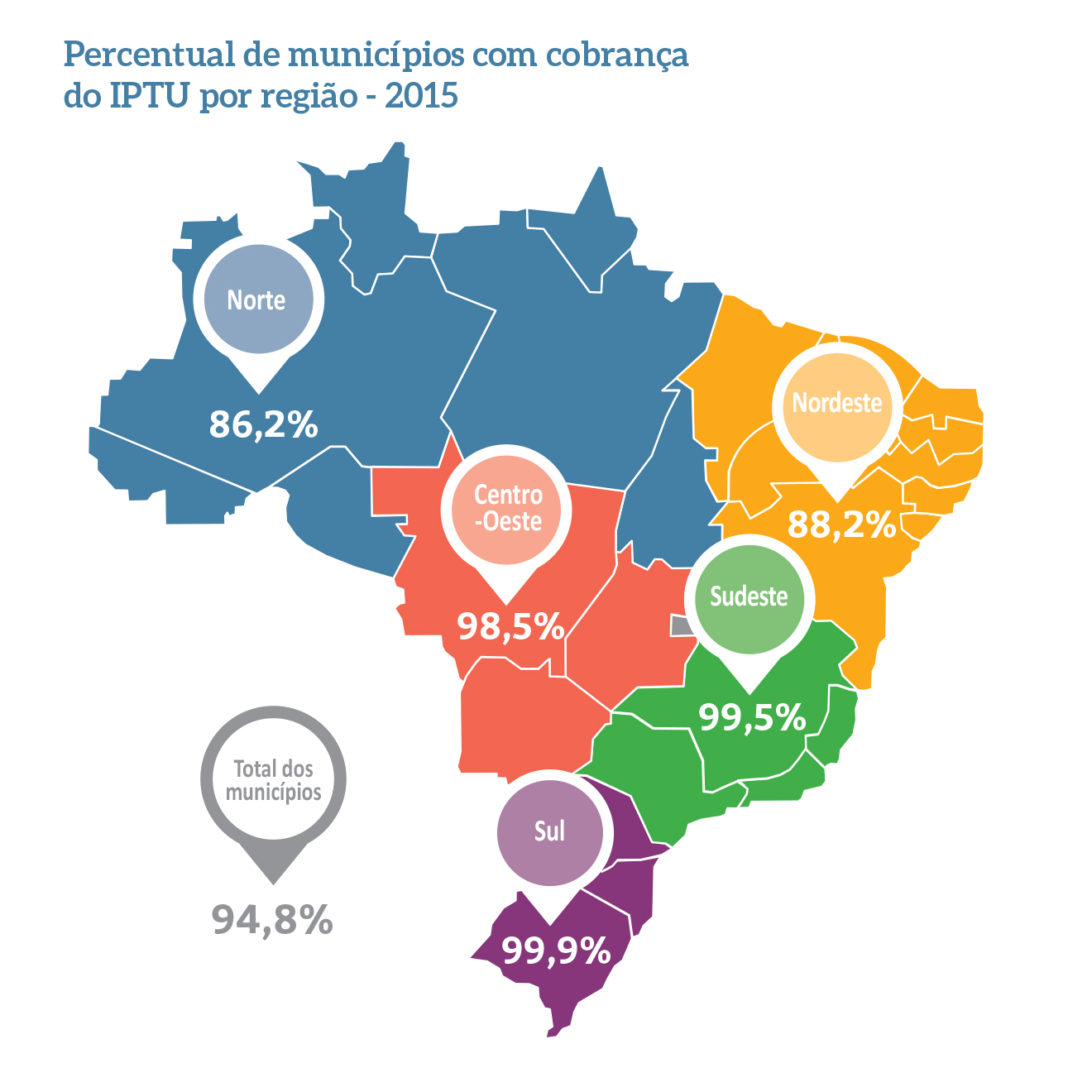

Embora represente uma fonte importante de receita para os municípios, o IPTU apresenta, portanto, efeitos extrafiscais em grande medida negativos, pois onera o investimento dos proprietários. Esse fato é particularmente grave quando se considera que a ociosidade do solo urbano é um dos principais problemas enfrentados pela política urbana, pois provoca o espraiamento do tecido urbano, o que compromete o meio ambiente e aumenta os custos de provisão de infraestrutura e prestação de serviços públicos. Além disso, por incidir apenas sobre imóveis localizados na área urbana, cria-se um incentivo aos municípios no sentido da expansão do perímetro urbano e da aprovação de loteamentos, de modo a ampliar o universo de imóveis tributáveis.

Para compensar esses efeitos perversos, a Constituição e o Estatuto da Cidade preveem a progressividade no tempo, que é a elevação gradual da alíquota incidente sobre os imóveis não edificados ou subutilizados. Para isso, exige-se que o plano diretor identifique as áreas com infraestrutura ociosa, que uma lei posterior instituía a obrigação de parcelar, edificar ou utilizar os imóveis nelas situados, que cada proprietário seja notificado para cumprir a obrigação em determinado prazo e que essa notificação seja averbada no registro de imóveis.

Na prática, poucos municípios conseguem aplicar esse instrumento. Com isso, o espraiamento atualmente existente, intensificado por lotes não edificados, produz densidades muito baixas, que tornam antieconômico o transporte de massas, encarece a provisão de todos os serviços públicos e produz ambientes urbanos inseguros.

A reforma tributária oferece uma oportunidade única para a adoção da tributação do valor da terra no Brasil. Nesse sentido, sugere-se unificação do ITR e do IPTU em um imposto sobre a propriedade territorial (IT), sob a responsabilidade dos municípios, que incidiria exclusivamente sobre o valor do terreno.

A exemplo do ITR, o IT incidiria exclusivamente sobre o valor da terra nua, excluindo-se qualquer investimento realizado pelo proprietário. A receita proveniente dos imóveis rurais, que é insignificante para a União, representará um importante reforço para as finanças locais. Além disso, desestimulará a ampliação excessiva da zona urbana pelo município e as constantes disputas judiciais relativas à natureza urbana ou rural dos imóveis.

Tendo em vista que essa desoneração implicará redução da atual base tributária do IPTU, far-se-á necessário aumentar as alíquotas atualmente aplicadas sobre o valor da terra, a fim de que as receitas municipais não sejam negativamente impactadas. Com isso, haverá um deslocamento da carga tributária dos proprietários de imóveis edificados para os de imóveis não edificados.

Como a sanção à retenção especulativa do solo urbano passará a ser uma característica inerente ao sistema tributário, torna-se desnecessária a previsão da progressividade no tempo do IPTU como etapa prévia a uma eventual desapropriação de imóveis sujeitos a parcelamento ou edificação compulsórios.

Artigo publicado originalmente no perfil do autor no LinkedIn, em 24 de maio de 2020.

Somos um projeto sem fins lucrativos com o objetivo de trazer o debate qualificado sobre urbanismo e cidades para um público abrangente. Assim, acreditamos que todo conteúdo que produzimos deve ser gratuito e acessível para todos.

Em um momento de crise para publicações que priorizam a qualidade da informação, contamos com a sua ajuda para continuar produzindo conteúdos independentes, livres de vieses políticos ou interesses comerciais.

Gosta do nosso trabalho? Seja um apoiador do Caos Planejado e nos ajude a levar este debate a um número ainda maior de pessoas e a promover cidades mais acessíveis, humanas, diversas e dinâmicas.

Quero apoiarConfira o webinar com o arquiteto e urbanista Roberto Converti sobre o projeto de revitalização do Puerto Madero, em Buenos Aires.

Após a Rua Leôncio de Carvalho ser requalificada como rua compartilhada e calçadão, as mais de 10 mil pessoas por dia que atravessavam na esquina com a Paulista passaram a ter uma caminhada contínua e sem riscos de atropelamento.

É preciso implementar mudanças contra a perpetuação da oferta excessiva de vagas de estacionamento em áreas urbanas.

Confira nossa conversa com Germano Bremm e André Machado sobre o ano após a maior enchente da história de Porto Alegre.

Como uma das séries de maior sucesso da história pode estar relacionada com o desenvolvimento urbano e as dinâmicas do mercado imobiliário de Nova York nas últimas décadas?

Poder ter todas as necessidades diárias supridas a apenas 15 minutos de caminhada de casa é uma ideia muito atraente. Mas será que o planejamento urbano é capaz de alcançar isso plenamente?

Cidades brasileiras frequentemente alegam não possuir recursos para ampliar ou melhorar a sua infraestrutura, mesmo para algumas finalidades básicas como zeladoria de espaços públicos ou implantação de ciclovias, ambas de relativo baixo custo.

Dados geoespaciais e análises socioambientais impulsionam o planejamento urbano sustentável, como demonstram os casos de Belo Horizonte e Campinas.

Confira nossa conversa com Victor Macêdo, da Prefeitura de Fortaleza, sobre as transformações na mobilidade urbana da cidade.

Bom dia, Thyago!

Entramos em contato com o autor e ele nos passou dois conteúdos produzidos em contraposição à proposta do LVT para compartilhar com você.

Seguem eles:

O evento “O IPTU e a PEC 110/2019 em face do direito à cidade.”

E o artigo “IPTU e a PEC 110/2019 (Reforma Tributária): Teoria, prática, insensatez e retrocesso.”

Todo imposto sobre propriedade privada é um absurdo antiético e deveria ser extinto.

Existe algum estudo de como a unificação impactaria na arrecadação ou algo parecido numa cidade brasileira?